6月20日,国务院总理李克强主持召开国务院常务会议,部署进一步缓解小微企业融资难融资贵,持续推动实体经济降成本。为此,会议确定了五项措施。其中,运用定向降准等货币政策工具,增强小微信贷供给能力;将部分小微企业贷款纳入中期借贷便利(MLF)合格抵押品范围等,引起广泛关注。

金融四十人论坛特邀研究员、人民大学客座教授邓海清在接受《每日经济新闻》记者采访时表示,此次国务院推出的措施,应该是此前中央政治局会议中有关“降低融资成本”的会议精神在政策层面的落地。其中针对小微企业和“三农”的具体措施,则是目前供给侧结构性改革的应有之义。记者注意到,4月23日召开的中共中央政治局会议中提到,要继续简政放权,减税降费,降低企业融资、用能和物流成本。

透露定向降准信号

为进一步缓解小微企业融资难融资贵,持续推动实体经济降成本,6月20日召开的国务院常务会议提出了五项具体措施:

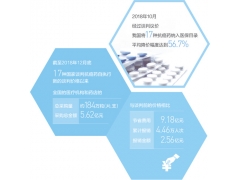

一是增加支持小微企业和“三农”再贷款、再贴现额度,下调支小再贷款利率。完善考核机制,实现单户授信总额1000万元及以下小微企业贷款同比增速高于各项贷款增速,有贷款余额户数高于上年同期水平。

二是从今年9月1日至2020年底,将符合条件的小微企业和个体工商户贷款利息收入免征增值税单户授信额度上限,由100万元提高到500万元。国家融资担保基金支持小微企业融资的担保金额占比不低于80%,其中支持单户授信500万元及以下小微企业贷款及个体工商户、小微企业主经营性贷款的担保金额占比不低于50%。

三是禁止金融机构向小微企业贷款收取承诺费、资金管理费,减少融资附加费用。

四是支持银行开拓小微企业市场,运用定向降准等货币政策工具,增强小微信贷供给能力,加快已签约债转股项目落地。鼓励未设立普惠金融事业部的银行增设社区、小微支行。

五是将单户授信500万元及以下的小微企业贷款纳入中期借贷便利合格抵押品范围。值得一提的是,此前的6月1日,央行宣布适当扩大MLF担保品范围,新纳入品种包括:不低于AA级的小微企业、绿色和“三农”金融债券,AA、AA级公司信用类债券和优质的小微企业贷款和绿色贷款等。当时有分析指出,这在一定程度上增加了可投放流动性规模,可缓解低等级信用债再融资压力。

邓海清告诉《每日经济新闻》记者,此次会议针对小微企业和“三农”的具体措施,是目前供给侧结构性改革的应有之义。定向降准作为扶植中小微企业的一项政策措施,过去确实带来了比较明显的效果,对降低中小微企业的融资成本起到了很大作用。但在当前情况下,若仅仅依靠定向降准这一个办法,则需要警惕边际效果递减的压力。

保持流动性合理充裕

此次国务院常务会议透露出“定向降准”信号,这是否意味着我国货币政策将转向宽松?

对此,海通证券研报指出,定向降准不是货币宽松。事实上,此次会议明确指出,要坚持稳健中性的货币政策,保持流动性合理充裕和金融稳定运行,加强政策统筹协调,巩固经济稳中向好态势,增强市场信心,促进比较充分就业,保持经济运行在合理区间。

海通证券进一步指出,近期国内外形势有一定变化,因而(货币)政策也需要相应微调。支持小微企业就是支持就业,体现了政府对内防范化解重大金融风险,对外应对中美战略格局转变时的底线思维。从举措内容来看,定向降准只是降低小微企业融资成本五大措施中第四条的第一项,远非核心重点,不能因此认为货币政策这样的重大决策出现了变化。

目前以降准支持小微企业有两种模式。一种是“先考核后降准”,即定期考核银行普惠金融业务情况,确定银行是否享受降准。这是2014年以来的常规做法。但小微企业贷款不良率较高,银行从事小微业务主要是承担社会责任,降准的利润贡献是次要的考虑。另一种是“先降准后考核”,类似4月那样先降准,而后规定附加的普惠金融业务要求。在量(普惠金融贷款新增超过降准释放资金)、价(后续三个季度普惠金融贷款平均利率不超过一季度)方面均有要求。因而也很难对银行利润构成贡献。

邓海清向《每日经济新闻》记者表示,此次国务院常务会议对流动性的表述是“合理充裕”。在以往“合理充裕”这一表述出现的背景,都是10年期国债收益率、隔夜资金利率下降到了非常低的水平。当前这一表述再次出现,流动性究竟要充裕到什么程度才算合理,还很难说。