本报讯(记者孙鲁威)近日,大连商品交易所在其官网上发布通知,2017年5月31日,黄大豆2号1805合约将采用新的合约和规则正式挂牌交易。至此,历时三年的黄大豆2号合约规则修订画上圆满句号。国家进口大豆期货交割检验检疫监督管理规范和大商所黄大豆2号期货交易标准与规则两项“新政”并网,开启了大商所期货服务的转型之路——建设全球大豆销区定价中心。

我国自1996年开始大量进口大豆,迄今20年,逐步形成了独立的进口大豆压榨产业,也同步成为全球大豆主销区。1997年——2008年,中国大豆进口增长3456万吨,年均增长率26%,占世界大豆贸易量的51.8%以上。而世界大豆贸易量增长3418万吨,几乎全部来自中国的消费。从2004年进口2018万吨到2015年增至8391万吨,中国进口大豆占到世界大豆总贸易量的65%以上。在成为主销区的20年间,保驾护航的是我国市场体系建设与培育,尤其是期货市场功不可没。

2004年,中国证监会批准大连商品交易所上市黄大豆2号期货合约。十多年间,大商所逐步形成了黄大豆1号、黄大豆2号、豆粕、豆油和棕榈油5个期货品种和豆粕期权1个期权品种,初步构建起较为完整的油脂油料产业链期货品种体系。由于油脂油料期货市场良好的价格发现功能,现货贸易的主流方式由过去的“随行就市”逐步过渡到“基差定价”。目前,70%的豆粕以及40%的豆油现货贸易均已采用期货价格进行基差定价。

2008年的国际金融危机洗礼,使现货企业利用期货市场进行套期保值成必选。作为大商所最具优势、最有特色和最为成熟的品种系列,油脂油料品种服务产业功能得到显现。企业在原料大豆采购时购买升贴水,在CBOT完成点价的同时在大商所期货盘面上卖出豆粕和豆油头寸,锁定大豆压榨利润。为优惠下游客户,企业开始推行基差合同的销售模式。仅约定提货月份、基差水平和点价期限,客户可以参考期货价格委托点价。最终的现货交易价格为期货点价价格加双方约定的基差。目前,日压榨能力1000吨以上的油脂油料企业90%以上参与大商所期货交易。在2016年全球农产品期货成交量排名中,大商所豆粕、棕榈油排名进入前五,豆粕排名第一。从法人客户持仓占比来看,2016年豆油达到60%、豆粕和棕榈油均为52%。

如果利用黄大豆2号套期保值,既能规避国际大豆市场风险,还可规避基差、运费、汇率、税费风险,风险管理效果将明显改善。但黄大豆2号却一直不活跃。原因有两点,一是进口大豆现货市场实行全流程封闭管理的规定不便于期货交割,二是现行期货合约及规则已不能适应现货市场新变局。2014年,两项改革同步启动。

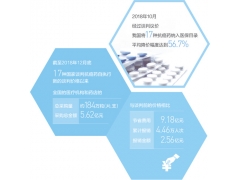

国家质检总局于2016年11月发布了《进口大豆期货交割检验检疫监督管理规范》。该新政包括:允许企业利用期货交割库仓容办理进口大豆检疫许可等五个方面。大商所的黄大豆2号合约和规则的调整也如期完成。调整涉及交割质量标准、交割制度和交割方式、标准仓单制度、交割区域、风控制度、合约条款等六大方面,细则近70款。此次合约规则的调整,进一步贴近进口大豆现货市场的实际情况,有利于黄大豆2号合约价格发现和套期保值功能的有效发挥,保障国内油脂行业的健康发展,打造全球销区价格中心。新规从“增加合约月份”到“交割质量标准调整”再到“交割制度、交割区域的优化”等等细节,无不展现了产业服务与引导的高度。

大连商品交易所党委书记、理事长李正强认为,近年在实物贸易领域,我国已经深入参与到全球经济治理中,“一带一路”战略则提升了参与的深度和广度。我国商品期货交易所有责任、有义务为产业企业和国际贸易提供能够反映我国在大豆国际贸易市场上地位的“中国价格”,制定能够在国际上通行的“中国标准”。这对于维护国家粮食安全和世界贸易公平具有重要战略意义。下一步,大商所将推动黄大豆2号期货国际化,通过引入境外投资者等措施,提高黄大豆2号期货价格在国际市场上的影响力,使其逐步成为国际贸易的销区基准价格。